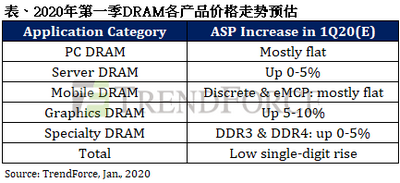

TrendForce:三星跳电事件激励买方预期性补货,1Q20 DRAM合约价起涨

• 标准型、行动式及利基型内存第一季价格由「小跌」调整为「持平或小涨」

• DRAM原厂供给成长有限,买方积极扩大采购量以提高库存水位

根据集邦咨询半导体研究中心(DRAMeXchange)最新调查,因为近一个月来DRAM现货价格持续走扬,加上2019年12月31号三星华城厂区发生跳电,虽然整体内存的供给并没有因此事件受到重大影响,但观察到各产品别买方备货意愿进一步增强。因此,集邦咨询再次修正2020年第一季DRAM合约价格预测,由原先的「大致持平」调整为「小涨」,价格正式提前翻转向上。

标准型内存方面,虽然第一季的价格仍在议定中,但集邦咨询预估持平甚至小涨的可能性高。之前在中美贸易关税的不确定性下,大部分销往美国的笔电都赶在2019年第四季出货,导致2020年第一季的出货较为疲弱。但考量今年DRAM的供给位元成长幅度仅不到13%,加上三星跳电事件的影响,PC OEM厂已做好DRAM即将涨价的可能,当前都以建立更佳的库存水位为目标,因此在采购上愿意接受持平或更高的模组合约价格;若原厂能够在第一季增加供货量,买方甚至愿意接受更高的价格,以确保安全的库存水位。

行动式内存方面,虽然第一季智能手机市场在5G的议题下所有支撑,但因5G芯片初期供应数量有限,加上传统淡季影响,拉货动能依旧偏弱,因此集邦咨询原先预测行动式内存Discrete/eMCP价格将较前一季下跌0-5%。然而自去年12月中开始,除了服务器内存与图形处理内存需求增温,带动整体价格走势提前反转之外,NAND Flash的供应告急同样激励eMCP的价格表现,因此将行动式内存的价格预估由「小跌」调整为「大致持平」。

至于利基型内存,因为三星华城厂区Line 13的DRAM生产重心主要为20/25nm的利基型内存产品,加上受到现货市场价格上扬的影响最为直接,使得利基型内存价格将提早反弹。目前来看,虽然锁定季度合约价(quarterly lock-in price)的第一线大客户有机会守住持平,不过原厂的供货达成率(fulfillment rate)不到6成,加上采购端截止到去年底皆未积极备货,导致库存偏低,月合约价可能将开始逐月向上;此外,重复下单(double-booking)的出现亦可能导致原厂的供货达成率进一步恶化,因此第一季DDR3和DDR4的价格预估将较前一季上涨0-5%。