不久前,有媒体报道称,台积电正逐步加大先进封装投资力度,并扶植相关设备、材料商构建生态链,以绑住苹果等大客户订单,再次引起业界对先进封装的重点关注。

随着摩尔定律增速放缓,而终端应用产品日渐往智能化趋势发展,半导体先进封装在提升芯片产品性能中扮演着日益重要的角色。

先进封装大势所趋

众所周知,全球各地相继启动5G商用,随着5G时代到来,5G通讯、物联网、人工智能、自动驾驶、智能家居、高性能计算等应用市场日益发展壮大,对芯片产品需求也大幅增长,推动全球半导体行业回暖,同时亦对芯片产品提出了更高要求。

终端产品在向轻、薄、短、小等微型化发展,但功能性却日益增强,促使芯片产品向低价格、高效能、高整合度、更低成本的趋势演进。一直以来,摩尔定律指引着集成电路不断向前发展,缩小晶体管尺寸的同时亦可提升产品性能,但随着摩尔定律接近极限、增速趋缓,先进封装技术成为业者满足终端产品性能提升需求的另一路径。

据了解,先进封装技术主要包括倒装芯片(FC--Flip Chip)、晶圆级芯片规模封装(WLCSP-Wafer Level Chip Scale Package)、扇出型芯片封装(Fan-out WLP)、系统级封装(SiP--System in a Package)、2.5D/3D封装等,从技术发展路径看有两种,一种路径是尺寸减少,使其接近芯片大小,如FC、WLCSP、Fan-Out ,另一种路径是功能性发展,即强调异构集成,在系统微型化中提供多功能,如SiP、3D封装等。

简单而言,WLCSP是对整个晶圆进行封装测试后再切割得到单个成品芯片,封装后的体积与集成电路的裸芯片基本一致;Fan-out WLP即I/O bumping通过RDL层扩展至IC芯片周边,在满足I/O数增大的前提下又不至于使Ball pitch过于缩小;SiP是利用各种堆叠集成技术,将多个具有不同功能的芯片及被动元件集成到尺寸更小的封装组件上形成一个系统......

整体看来,传统封装技术成熟、产能较大,对于中低端产品或者标准器件而言,传统封装更具稳定性及规模优势;相较于传统封装,先进封装具有尺寸更小、封装密度更高、可容纳引脚数量多、集成度高、性能更强、封装效率更高、可降低生产成本等优势,可满足对性能要求高的产品需求。

具体来说,不同的先进封装技术具有各自的优势,如SiP可以最大限度地优化系统性能、避免重复封装、缩短开发周期、降低成本、提高集成度等,可广泛应用于无线通讯、汽车电子、医疗电子、计算机等领域;3D封装可提高硅片效率、缩短延迟、降低功耗等,主要应用于SD存储器、3D Soc芯片、CIS、RF滤波器、指纹芯片、MEMS等。

有相关数据显示,这几年先进封装市场保持着良好的增长势头,将以8%的年复合增长率成长,市场规模预计到2024年将达440亿美元。目前,倒装芯片(FC)占据先进封装市场较大份额,扇出型芯片封装(Fan-out WLP)、系统级封装(SiP)、3D封装等技术增速明显。

目前,市场已反应对先进封装的强烈需求,如高性能计算方面,高性能计算机以及高频、高速、高可靠、低延迟、微系统集成等需求推动了FC、2.5D/3D、Fan-Out等先进封装技术的应用;再如射频前端模组、毫米波所需的天线封装模组亦有更多SiP需求,智能手表、TWS耳机、手机摄像头等亦对SiP有所需求。

先进封装已成大势所趋,吸引了半导体行业各大厂商竞相投资布局,一场先进封装技术竞逐赛已拉开帷幕,一时间竞争者众多。

台积电、三星等大厂抢攻

半导体封测行业包括IDM(整合一体化制造服务)、OSAT(专业封测代工)两大商业模式,这几年,该行业正在由IDM模式向OSAT模式转型,OSAT厂商逐渐在封测业占据主导地位。

在传统封装领域上,OSAT厂商具备规模及成本优势,占据绝对地位;然而,在先进封装领域,这几年IDM及晶圆代工厂商大力发展先进封装技术,正在蚕食原本属于OSAT厂商的市场份额,尽管OSAT厂商目前亦占据较多的先进封装产能,但仍将面临来自跨界竞争压力。

一位业内人士声称,早前由于先进封装技术研发需要投入巨资、技术门槛亦较高,传统OSAT只有头部厂商有条件涉足,台积电为锁定大客户订单、满足客户对于产品性能升级需求以及快速交付产品等,这几年大举进军先进封装领域,三星、英特尔等IDM厂商亦在重点布局,台积电等在先进封装技术领域已走在前列。

No.1 台积电

台积电被视为先进封装技术领先者,其开发了包括CoWoS(Chip on Wafer on Substrate)、整合型扇出封装技术InFO(Integrated Fan-Out, InFO)、SoIC(System on Integrated Chip, SoIC)等创新技术。凭借其先进封装技术优势,台积电与苹果签署了独家代工合同,独占苹果iPhone代工订单多年,包括iPhone 7、iPhone 8、iPhone X等多代产品。

对于台积电而言,先进封装已成为其持续发展的成熟业务。目前,台积电的InFO已进入第四代的量产。根据年报,2019年台积电已大量生产第四代整合型扇出层叠封装技术(Integrated Fan-Out Packageon-Package, InFO-PoP),第五代InFO-PoP和第二代整合型扇出暨封装基板技术(InFO on Substrate, InFO_oS)也分别通过了认证。

此外,台积电于2012年推出CoWoS技术现已发展至第四代、第五代,第四代CoWoS藉由扩大硅中介层的尺寸而进一步提高封装整体性能。2019年年报显示,其正在开发的第五代CoWoS的中介层面积高达2400平方毫米,并同时考虑了新的芯片架构,例如小芯片、系统整合芯片以及第三代高频宽记忆体(HBM3)。

台积电还开发了创新的晶圆级封装技术——系统整合芯片(System on Integrated Chip, SoIC),是以关键的铜到铜接合结构,搭配TSV以实现最先进的3D IC技术,可将多个小芯片整合成一个面积更小与轮廓更薄的系统单晶片,根据2019年年报,台积电已完成SoIC制程认证,开发出微米级接合间距制程, 并获得极高的电性良率与可靠度数据。

No.2 英特尔

除了台积电,英特尔作为IDM厂商在推进先进制程的同时也在发力先进封装技术,希望通过晶体管、封装和芯片设计协同优化进步以推动摩尔定律发展演进。

2017年,英特尔推出了EMIB(Embedded Multi-Die Interconnect Bridge,嵌入式多芯片互连桥接)封装技术,可将不同类型、不同工艺的芯片IP灵活地组合在一起,类似一个松散的SoC。2018年12月,英特尔再推出Foveros 3D堆叠封装技术,可以通过在水平布置的芯片之上垂直安置更多面积更小、功能更简单的小芯片来让方案整体具备更完整的功能。

2019年7月, 英特尔在SEMICON West 大会上分享了三项全新先进封装技术技术,Co-EMIB、全方位互连技术ODI(Omni-Directional Interconnect)、全新裸片间接口技术MDIO。Co-EMIB可以理解为EMIB和Foveros两项技术的结合,在水平物理层互连和垂直互连的同时,实现Foveros 3D堆叠之间的水平互连。

No.3 三星

三星电子方面,媒体报道称其将在先进封装上加大投入,以期与台积电一较高下。据了解,2015年在丢失苹果iPhone处理器代工订单后,三星电子成立了特别工作小组,目标开发先进封装FOPLP技术。2018年,三星电子FOPLP技术实现商用,应用于其自家智能手手表Galaxy Watch的处理器封装应用中。

2019年10月,三星电子宣布已率先开发出12层3D-TSV技术。三星电子方面声称,这是大规模生产高性能芯片的最具挑战性的封装技术之一,该技术可垂直堆叠12个DRAM芯片,它们通过60000个TSV互连,每一层的厚度仅有头发丝的1/20。

除了台积电、英特尔、三星电子等几家在先进封装领域表现突出外,还有如存储器大厂美光也开始自建封测产线、中国本土晶圆代工厂中芯国际与OSAT厂商长电科技合作投建封测厂中芯长电主攻先进封装......

本土OSAT厂商竞相布局

台积电等已跑在前方,OSAT企业亦紧随其后不断发力先进封装。

目前,OSAT产业已形成较稳定的竞争格局,根据集邦咨询旗下拓墣产业研究院发布的2020第一季全球前十大封测业者排名,日月光、安靠、长电科技位列前三,后面依次为矽品、力成、通富微电、华天科技、京元电、南茂、颀邦。从地区划分来看,全球前十大封测业者主要分布于中国大陆和中国台湾,其中中国大陆占据三席。

如今,先进封装已成为OSAT大厂角力新战场,日月光等头部厂商等持续在2.4D/3D IC、SiP、Fan-out/Fan-in WLP、Flip Chip、Bumping及Optical Package等领域研究开发,先进封装技术在OSAT企业处于领先地位。

大陆方面,尽管本土涉足封测业务的企业数量不少,但大部分整体规模较小,主要从事低脚数封装业务,拥有先进封装技术的内资企业仅为少数。不过,长电科技、通富微电、华天科技、晶方科技等几大厂商这几年经过自主研发及兼收并购等,整体技术水平得到较大提升,在先进封装技术上取得较为明显的突破,与国际先进水平的差距正在逐渐缩小。

No.1 长电科技

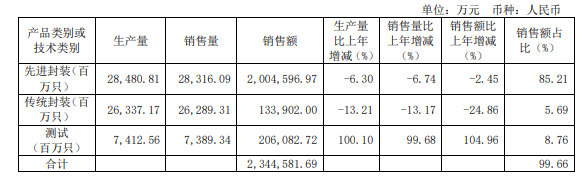

本土封测龙头厂商长电科技在并购吸收了新加坡封测厂商星科金朋后,技术水平大幅提升,已拥有Fan-out eWLB、WLCSP、SiP、BUMP、PoP等系列先进封装技术,WLCSP、FOWLP产品已大规模量产出货,亦具备完整的3D TSV封装技术开发与量产能力。年报显示,长电科技2019年先进封装生产量284.81亿只、销售量283.16亿只,实现销售额200.46亿元,销售占比达85.21%。

(图片来源:截图于长电科技2019年年度报告)

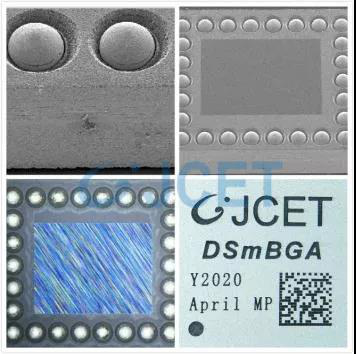

2020年5月,长电科技宣布研发出更高密度的双面封装SiP工艺,成功于2020年4月通过全球行业领先客户的认证,实现双面封装SiP产品的量产。在这项技术工艺中,长电科技设计的双面封装SiP产品成功应用了双面高密度、高精度SMT工艺,将大量的主被动元器件贴装在基板两面,器件间的间距更是小到只有几十微米。

(图片来源:长电科技量产双面封装SiP产品)

在不断提高先进封装技术水平的同时,长电科技近两年来也在不断扩充先进封装的产能。

今年6月3日,长电集成电路(绍兴)有限公司300mm集成电路中道先进封装生产线项目一期厂房工程正式启动。该项目总投资额为80亿元,其中一期达产后将具备年封装300mm芯片48万片的能力,主要聚焦于先进封装领域,将被广泛应用于5G相关领域。

半导体联盟报道,7月7日,长电科技高密度系统级封装模组项目厂房顺利封顶,新厂房建筑面积超4万平方米,预计2021年1月交付并投入使用,模组封装产品年产量将达36亿颗。该项目将进一步提升长电科技的高端封装技术能力与产能。

No.2 通富微电

通富微电方面,这几年收购了AMD苏州及AMD槟城各85%股权,并先后在南通、合肥、厦门各地布局,产能迅速扩张,先进封装技术也得到较大幅度提升。根据其2019年年报,通富微电WLCSP、FC、SiP、高可靠汽车电子封装技术、BGA基板设计及封装技术及高密度Bumping技术等已全部实现产业化,2.5D封装技术研发中。

在通富微电的崇川、苏通、合肥、苏州、马来西亚槟城五处生产基地以及厦门参股公司中,通富超威苏州及通富超威槟城在先进封装领域具有较强的技术优势,形成了以倒装封装为主的技术线路,主要量产技术包括FCBGA、FCPGA、FCLGA、MCM,其主要从事CPU、GPU、APU、游戏机芯片等高端产品的封装测试。

目前,通富微电正拟定增募资不超过40亿元投建集成电路封装测试二期工程、车载品智能封装测试中心建设、高性能中央处理器等集成电路封装测试项目等项目。这次的募投项目主要是进一步将先进封装业务产业化、规模化。近日公告披露,通富微电这次定增申请已获得中国证监会的批准。

No.3 华天科技

至于华天科技,这几年亦通过并购整合及自主研发不断提升先进封装技术和产能。2014年11月,华天科技宣布收购美国公司FCI及其子公司,随后又于2019年收购马来西亚封测厂商Unisem。根据华天科技2019年年报,公司现已掌握了MCM(MCP)、BGA/LGA、3D、SiP、MEMS、FC、TSV、Bumping、Fan-Out、WLP、Memory等先进封装技术,完成三维垂直互连硅基埋入式扇出封装技术(3D-eSiFO)的研发,实现eSiFO封装技术的三维垂直互连集成封装。

同样的,华天科技亦在不断扩产及布局先进封装。2018年7月,华天科技宣布将在南京浦口经济开发区投资建设南京集成电路先进封测产业基地项目。该项目总投资80亿元、分三期建设,主要进行存储器、MEMS、人工智能等集成电路产品的封装测试。最新消息显示,南京基地于7月18日正式投产。

除了新建南京基地外,华天的昆山基地也进行了扩建。2018年11月,华天科技昆山公司高可靠性车用晶圆级先进封装生产线项目签约,该项目总投资20亿元,将利用华天昆山公司现有空地建设厂房,项目达产后年新增传感器高可靠性晶圆级集成电路先进封装可达36万片。近日有消息显示,该项目已进入冲刺阶段。

No.4 晶方科技

与前三者略有不同,晶方科技本身专注于传感器领域的先进封装技术服务,具备8英寸、12英寸的先进WLCSP技术规模量产能力,亦是国内主要的指纹识别TSV先进封装厂商。

晶方科技早年引进吸收了以色列晶圆封装技术,2014年通过收购DRAM专业封测厂智瑞达电子,拥有了LGA、BGA、SiP模组等封装技术和模组制造能力,并推出了传感器扇出型系统级(Fan-out SiP)封装技术。2019年,晶方科技又参与并购荷兰Anteryon公司,拓展了其光学器件的设计与技术制造能力。

目前,晶方科技正在定增募资不超过14.02亿元用于集成电路12英寸TSV及异质集成智能传感器模块项目。据披露,该项目主要建设内容围绕影像传感器和生物身份识别传感器两大产品领域,项目建成后将形成年产18万片的生产能力。该定增申请已获中国证监会发行审核委员会审核通过。

综上可见,大陆本土四大OSAT厂商的先进封装技术已然具备一定水平并基本形成产业化能力,亦正在竞相进一步加码布局,以期进一步缩小与国际先进水平的差距。不过,随着海外并购审核趋严以及可选标的减少,本土厂商先进封装技术发展未来将更多地依靠自主研发及国内整合。

结语

总体而言,先进封装已成群雄必争之地,随着晶圆代工厂和IDM厂商的挺进以及OSAT企业的加码布局、市场需求的持续增长,围绕先进封装的竞逐赛将愈演愈烈,本土封测厂商能否在这场竞逐赛中优胜,对于大陆封测产业甚至整个半导体产业均至关重要。